ביטול הפטור ממס שבח במכירת דירת מגורים – המדריך למשקיע

כל מה שרצית לדעת על איך למכור דירות מגורים מבלי לשלם מס שבח

עצות שימושיות וטיפים

מבוא – ביטול הפטור ממס שבח יוצר הזדמנויות חדשות למכירת דירות ללא תשלום מס שבח

ביום 01.01.2014 נכנסו לתוקף השינויים בחוק מס שבח שעיקרם ביטול הפטור הכללי שאפשר מכירת דירה בפטור ממס שבח אחת לארבע שנים. שינויים נוספים מתייחסים לסייגים במתן פטור לדירה יחידה לרבות שלילת הזכאות מת ושבי חוץ וקביעת תקרה לפטור עד לסכום של 4,500,000 ₪.

עם זאת השינויים בחוק יוצרים הזדמנויות חדשות למכירת דירות ללא חיוב במס או בחיוב בשיעורי מס נמוכים שכן שינועו בין 0% ל- 25% בהתאם למשך התקופה בה הוחזקה הדירה. לפיכך מי שתכנן למכור דירה ו/או דירות במהלך התקופה הקרובה מן הראוי שיחל לתכנן צעדיו כבר עתה.

תכנון מס נבון ומחושב פירושו מכירת דירותבאופן שיבטיח תשלום מס מינימלי באמצעות קביעת סדר זמנים למכירת הדירות בשים לבלנתונים הפרטניים של כל אחת מהדירות לרבות הרווח הריאלי ומועד רכישתה ובהתאם לכךלקבוע את מועד מכירתה.

עיקריי הרפורמה – סקירת מנהלים

ביטול הפטור הכללי

הפטורהכללי שאפשר לבעלים של יותר מדירת מגורים אחת למכור דירה בפטור ממס אחת לארבע שנים יבוטל החל מיום 01.01.2014.

דירות שנרכשו לאחר 01.01.2014:

בכפוף לסייגים שיפורטו להלן מי שירכוש דירה החל מיום 1.1.2014 וימכור אותה לאחר מכן (והינו בעלים של יותר מדירה אחת ) ישלם מס על הרווח הריאלי בשיעור של 25%. הרווח האינפלציוני ימוסה ב-10%.

דירות שנרכשו לפני 01.01.2014

מי שמוכר דירת מגורים לאחר יום 01.01.2014 שנרכשה החל מיום 01.01.1961 ועד ליום 01.04.2014 ישלם מס על הרווח הריאלי באופן יחסי בחלוקה בין שתי תקופות: בשיעור0% לתקופה מיום הרכישה ועד ליום 01.01.2014 ובשיעור של 25% לתקופה מיום 01.01.2014 ועד ליום המכירה. שיעור המס המשוקלל נע בין 0% ל- 25% והוא תלוי במועד רכישת הדירה מחד ובמועד מכירתה מאידך. ככל שהדירה נרכשה זמן רב יותר לפני יום 01.01.2014 והיא תימכר סמוך יותר לאחר מועד זה כך שיעורי המס יהיו נמוכים יותר ולהפך. שיעורי המס הממוצעים לדירות שיימכרו במהלך 10 השנים הקרובות ושנרכשו משנת 1964 ועד היום ינוע בין 20% – 0.5% בקירוב. מספר הדירות שניתן למכור לפי שיעור המס החדש אינו מוגבל לאחר יום 01.01.2018.

דירות שיימכרו החל מיום 01.01.2014 ועד ליום 01.01.2018

מספר הדירות שניתן למכור בשיעור המס החדש מיום 01.01.2014 ועד ליום 01.01.2018 (להלן:"תקופת המעבר") מוגבל. ראשית, בתקופת המעבר ניתן למכור שתי דירות בלבד בשיעור המס החדש; שנית, ביחס לדירה הראשונה הנמכרת (מבין שתי הדירות) יכול כל מוכר למכור את הדירה לפי שיעור המס החדש ואין הדבר מותנה במכירת דירה נוספת. ביחס למכירת הדירה השנייהעל המוכר לעמוד בתנאי לפיו הוא לא מכר דירה בארבע שנים שקדמו למכירה דירה אחרת בפטור ממס שבח (לפי הוראת הפטור הכללי או לפי הוראת השעה או בהעברה לקרוב שאינו בן זוג או ילדו של המוכר).

דוגמא א

ישראלי רכש דירה ביום 01.01.2008 ומכר אותה ביום 01.01.2016. ישראל מחזיק בדירה נוספת ולא מכר דירה במהלך 4 שנים שקדמו למכירה. הרווח הריאלי מהמכירה 400,000 ₪. ישראלי החזיק בדירה 8 שנים. 6 שנים לפני2014 ושנתיים לאחר שנת 2014. לכן ביחס ל-6/8 מהתקופה ישולם 0% מס. ביחס ל- 2/8 מהתקופה ישולם 25% מס. כלומר ישראלי ישלם מס רק עבור 2/8 מהרווח בסך 400,000 ₪ (2/8 מהתקופה כפול 400,000 ₪ = 100,000 ₪ כפול 25% = 25,000 ₪).

דירות שנרכשו לפני שנת 1961

על דירות מגורים שנרכשו לפני יום 01.04.1961 יחולו שיעורי מס מיוחדים הנעים בין 24% – 12%.

פטור דירת מגורים יחידה

מי שהינו בעל דירת מגורים אחת (ושאינו תושב חוץ) יוכל למכור דירה אחת עד לסכום תקרה של 4,500,000 ₪ מדי 18 חודשים (להלן:"פטור דירה יחידה"). במסגרת הרפורמה נקבע תנאי לפיו על המוכר להחזיק הדירה 18 חודשים מיום סיום בנייתה. יתרת הסכום מעל התקרה תהיה חייבת במס מוטב (חישוב לינארי).

בעל דירת מגורים אחת ייחשב –

- מי שבתקופת הקבע (החל מיום 01.01.2018) הנו בעל דירה יחידה. בדיקת הזכאות הנה תמיד ליום המכירה. אין זה משנה כמה דירות החזיק המוכר קודם לכן אלא האם במועד המכירה זו דירתו היחידה.

- מי שביום 1.1.2014 היה בעל דירת מגורים אחת. מי שהחזיק ביום 01.01.2014 יותר מדירה אחת לא יוכל לעשות שימוש בפטור דירה יחידה גם אם ימכור דירה אחת עד ליום01.01.2018.

- מי שבנוסף לדירה הנמכרת החזיק דירה שהושכרה בדיירות מוגנת לפני יום 01.01.97.

- מי שהחזיק בנוסף לדירה הנמכרת שליש מדירה נוספת.

- מי שמחזיק בנוסף לדירה הנמכרת דירה נוספת שהתקבלה בירושה שהייתה דירתו היחידה של המוריש.

ביחס לתושב חוץ על מנת לזכות בפטור דירה יחידה על תושב החוץ להציג אישור ממדינת מקום מושבו המעיד כי אין לו דירה נוספת.

הרפורמה במס שבח – ביטול הפטור ממס במכירת דירת מגורים

א. מבוא

במסגרת החוק לשינוי סדרי עדיפויות לאומיים(תיקוני חקיקה להשגת יעדי התקציב לשנית 2013-2014) התשע"ג – 2013 (להלן: "הרפורמה")בוטל מסלול הפטור הכללי למי שמחזיק יותר מדירת מגורים אחת. מסלול הפטור הכללי שבוטל היה מאפשר למכור דירה אחת בפטור ממס אחת לארבע שנים. כמו כן נקבעו שיעורי מס חדשים במכירת דירת מגורים.

כמו כן נקבעו תנאים חדשים למכירת דירה על ידי בעלי דירה יחידה, לרבות ביטול הזכאות לקבלת הפטור לתושבי חוץ, חיוב דירות יוקרה במס (אף אם מדובר בדירה יחידה מעל תקרה שנקבעה), בוצעו שינויים בהעברות ללא תמורה בין קרובים ועוד.

הרעיון הכללי העומד מאחורי הרפורמה הנו ניסיון נוסף לצנן את מחירי הדירות באמצעות הגדלת היצע הדירות בשוק. ביטול הפטור ממס שבח במכירת דירת מגורים (אחת לארבע שנים) תעודד את מי שמחזיק בדירות מגורים ונאלץ להמתין ארבע שנים בין מכירה למכירה למכור דירות נוספות כנגד תשלום מס שבח נמוך. בנוסף הרפורמה נועדה להשוות את מסלולי המיסוי שלהשקעה בנדל"ן למסלולי המיסוי באפיקים אחרים

בהתאם לרפורמה ניתן יהיה לנצל את הפטורים הקיימים עד ליום 01.01.2014 (להלן: "יום המעבר"). החל מיום המעבר ישתנה משטר הפטורים כפי שיפורט להלן בהרחבה. כאשר בתקופת המעבר החל מיום 01.01.2014 ועד 31.12.2017 (להלן: "תקופת המעבר") הוטלו מגבלות על היכולת לנצל את שיעור המס המיוחד. החל מיום 01.01.2018 (בתקופת הקבע) הוסרו המגבלות.

במדריך זה נסקור את השינויים המרכזיים בחקיקה שנקבעו במסגרת הרפורמה תוך מתן דגש על היבטים פרקטיים ניתן להניח כי בתי המשפט עוד יידרשו להכריע בחילוקי הדעות בין הנישומים לרשויות המס בנוגע לפרשנות הנכונה.

בנוסף, יש לזכור כי חקיקת המס במדינת ישראל אינה מתאפיינת ביציבות רבה ומשכך ספק אם הרפורמה במתכונתה הנוכחית תחזיק מעמד לאורך זמן.

ב. המצב הקיים עד לרפורמה במס שבח

עד לתיקון היו קיימים שני מסלולי פטור עיקריים על פי חוק מיסוי מקרקעין, שבח מכירה ורכישה התשכ"ג-1963 (להלן:"חוק מיסוי מקרקעין"): המסלול הראשון – אפשר למי שהינו בעלים של יותר מדירת מגורים אחת למכור דירה אחת לארבע שנים מכוח סעיף 49 (ב) (1) לחוק מיסוי מקרקעין (להלן:"הפטור הכללי"): המסלול השני – אפשר למי שמחזיק דירת מגורים יחידה למכור דירת מגורים אחת ל- 18 חודשים ובלבד שבמהלך ארבע שנים שקדמו למכירה לא היו למוכר יותר מדירת מגורים אחת (להלן: "פטור דירה יחידה").

בהתאם לחוק הקיים, טרם התיקון, תושבי חוץ היו יכולים לעשות שימוש בכל סוגי הפטור ממס. כמו כן לא הייתה קיימת הגבלה בשווי הדירות הנמכרות וניתן היה לקבל פטור ממס שבח גם אם מדובר בדירת יוקרה שלעשרות מיליוני ₪.

ג. ביטול הפטור הכללי

השינוי המרכזי בחוק הקיים, בכפוף לסייגים שיפורטו להלן, הנו ביטול מסלול הפטור הכללי, שאפשר לבעלים של יותר מדירת מגורים אחת למכור דירה בפטור ממס אחת לארבע שנים, יבוטל החל מיום 01.01.2014.

ד. שיעור מס השבח החדש

שיעורי מס השבח כיום, טרם הרפורמה, מתייחסים לשלוש תקופות: האחת, מיום 01.04.1961 ועד ליום 7.11.2001 – בה חל שיעור המס השולי ליחיד בשיעור של 48% (נכון לשנת 2013); השנייה, החל מיום 7.11.2001 ועד ליום 31.12.2011 – בה חל שיעור של 20%; והשלישית החל מיום01.01.2012 ואילך – בשיעור של 25%.

כלומר ששיעור מס השבח הריאלי המשוקלל כיום, טרם הרפורמה, יכול לנוע בין 20% עד לשיעור של 42%.

בהתאם לרפורמה שיעור מס השבח במכירת דירה שנרכשה לאחר יום 01.01.2014 הנו 25%. שיעור המס בגין הרווח האינפלציוני יעמוד על 10%.

ואולם במטרה שלא לפגוע בבעלי דירות שרכשו דירות לפני תחילת הרפורמה (01.01.2014) נקבע כי שיעור מס השבח ביחס לתקופה שקדמה ליום 01.01.2014 יהיה 0%.

לפיכך מי שמוכר דירה החל מיום 01.01.2014(בכפוף לסייגים שיפורטו בהמשך) ישלם מס על הרווח הריאלי באופן יחסי (שיעור מס משוקלל) בחלוקה בין שתי תקופות: בשיעור 0% ביחס לתקופה מיום הרכישה ועד לשנת 2014 ובשיעור של 25% ביחס לתקופה משנת 2014 ועד ליום המכירה.

למעשה המשמעות המעשית הנה ששיעור המס המשוקלל שישלם מוכר דירה לאחר תחילת הרפורמה (01.01.2014) מחד יגדל ככל שיחלוף זמןרב יותר מיום תחילת הרפורמה ומאידך יקטן ככל שהרכישה בוצעה זמן רב יותר לפני יום תחילת הרפורמה מצד שני.

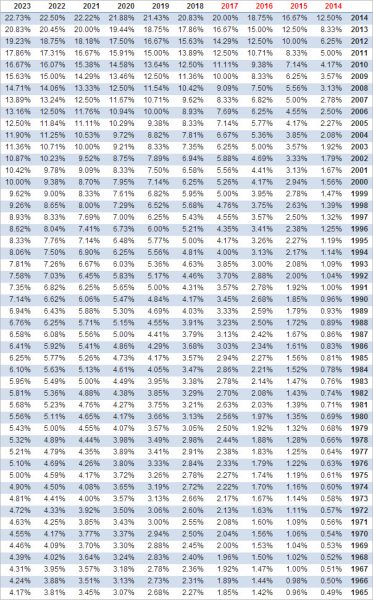

ניתן להדגים את שיעור מס השבח החדש באמצעות הטבלה הבאה המציגה את שיעור המס הריאלי המשוכלל ביחס לדירות שנרכשו בין השנים 1965 ועד שנת 2014 וימכרו בין השנים 2014 ועד שנת 2023:

מהטבלה הבאה עולה כי שיעורי המס הריאלי לאחר הרפורמה במכירת דירות במהלך 10 השנים הקרובות בהתייחס לדירות שנרכשו משנת 1965 ואילך ינועו בין 0.5% ל- 23%. ככל שמועד המכירה יתרחק משנת 2014 יגדל שיעור המס החדש. ככל שמועד הרכישה יהיה מוקדם יותר ביחס לשנת 2014 יקטן שיעור המס החדש.

דוגמה ב

משפחת קראוס בעלת שלוש דירות. בשנת 2020 היא מוכרת את אחת הדירות אותה רכשה בשנת 1970 (50 שנה קודם לכן). הרווח הריאלי בגין המכירה הינו 300,000 ₪. ממועד הרכישה ועד שנת 2014 חלפו 44 שנה. ומאותו מועד ועד המכירה עברו שש שנים נוספות. בגין 44 שנים שקדמו ליום 01.01.2014 שיעור המס הינו 0%. בגין 6 השנים עד יום המכירה שיעור המס הינו 25%. כלומר מס בשיעור של 25% ישולם ביחס ל- 12% מהרווח(6/50) בסך 36,000 ₪. המס שתשלם משפחת קראוס הינו 9000 ₪ (25% מ- 36,000) המבטא שיעור מס משקולל של כ- 3% (כעולה גם מהטבלה לעיל).

על מנת למנוע מצב שבו ייהנו מוכרי דירות משיעורי מס נמוכים במיוחד נקבע במסגרת הרפורמה במס שבח תקופת צינון החל מיום 01.01.2014 ועד 31.12.2017 (להלן: "תקופת המעבר") במהלכה מספר הדירות שניתן יהיה למכור בהתאם לשיעור המס החדש יהיה מוגבל כפי שנפרט להלן.

בתם תקופת המעבר, מיום 01.01.2018, ניתן יהיה למכור דירות בהתאם לשיעור המס החדש ללא הגבלה.

א. מכירת דירות בתקופת המעבר (01.01.2014 – 31.12.2017)

ביחס למכירת דירה שתיעשה בתקופת המעבר הזכאות לשיעור המס החדש מותנה בהתמלאם של שני תנאים:

א. התנאי הראשון הינו שניתן להחיל את הפטור החדש על שתי דירות מזכות בלבד.

ב. התנאי השני כעולה מהוראות הביצוע של רשות המסים 5/13 הוא שכל מוכר רשאי למכור את הדירה הראשונה לפי שיעור המס החדש ואין הדבר מותנה במכירת דירה נוספת בתקופה הקובעת. ביחס למכירת הדירה השנייה הרי שעל המוכר לעמוד בתנאי לפיו הוא לא מכר דירה בארבע שנים שקדמו למכירה דירה אחרת בפטור ממס שבח בבתאם לתנאי הפטור כפי שהיה טרם הרפורמה: שלא מכר דירה בפטור ממס במהלך ארבע שנים שקדמו למכירה או בהעברה מכוח הוראת השעה (שאפשרה מכירת שתי דירות נוספות בפטור ממס שבח) או בהעברה ללא תמורה לקרוב לפי סעיף 62 לחוק מיסוי מקרקעין (מתנה שאינה לבן זוגו או ילדו של המוכר). יש לשים לב כי בהתאם להוראת הביצוע של רשות המיסים 5/13 אף מכירה בפטור לפי חוק מיסוי מקרקעין (הגדלת ההיצע של דירות מגורים-הוראת שעה) התשע"א-2011, מהווה כמובן מכירה בפטור ותקופת ה-4 שנים תימנה ממכירה אחרונה לפי חוק הוראת השעה.

דוגמה ג

גב' כהן רכשה דירה ביום 01.01.2000 ומכרה אותהביום 31.12.2015. לגב' כהן יש שתי דירות. מאחר והדירה נמכרה בתקופת המעבר יש לבדוק שהיא לא מכרה דירה בארבע השנים שקדמו למכירה. הרווח הריאלי מהמכירה 640,000 ₪. גב' כהן החזיק בדירה 16 שנים. 14 שנים לפני 2014 ושנתיים לאחר שנת 2014. לכן ביחס ל-14/16מהתקופה ישולם 0% מס. ביחס ל-2/16 מהתקופה ישולם 25% מס. כלומר ישראלי ישלם מס רק עבור 2/16 מהרווח בסך 640,000 ₪ (2/16 מהתקופה כפול 640,000 ₪ = 80,000 ₪ כפול 25% = 20,000 ₪).

כפי שניתן לראות מהדוגמה לעיל סך המס ששולם בגין רווח ריאלי של 640,000 ₪ הינו 20,000 ₪ בלבד (3% בלבד).

ב. דירות שנרכשו לפני 01.01.2014 ונמכרו לאחר יום 01.01.2018

בתם תקופת המעבר, החל מיום 01.01.2018, לא תהיינה הגבלות כלשהן במספר הדירות שניתן יהיה למכור בהתאם לשיעור המס החדש.

דוגמה ד

משפחת קדמוני רכשה דירה בחולון ביום 01.01.1976 ומכרה אותה ביום 31.12.2017. למשפחת קדמוני 5 דירות נוספות שנרכשו בו זמנית בפרויקט באשקלון ביום 01.01.2010. הרווח הריאלי מהמכירה של הדירה בחולון הינו 800,000 ₪. משפחת קדמוני החזיקה בדירה 42 שנים. 38 שנים לפני שנת 2014 וארבע שנים לאחר שנת 2014. לכן ביחס ל- 38/42 שנים מהתקופה ישולם 0% מס. ביחס ל- 4/42 מהתקופה ישולם 25% מס. כלומר ישראלי ישלם מס רק עבור 4/42 מהרווח הריאלי בסך ₪ (4/42 מהתקופה כפול 800,000 ₪ = 76,190 ₪ כפול 25% = 19,076 ₪). כלומר שיעור המס המשוקלל הינו 2.5%.

ביום 31.12.2019 החליטה משפחת קדמוני למכור שלוש דירות נוספות בפרויקט באשקלון. כל דירה נמכרה ברווח ריאלי של 200,000 ₪. מאחר ואין מגבלה במספר הדירות שניתן למכור הרי שמשפחת קדמוני תוכל למכור 3 דירות נוספות לפי שיעור המס החדש. המס הריאלי שישולם עבור כל דירה יהיה כדלקמן: הדירה הוחזקה במשך 10שנים. בגין ארבע שנים שלפני שנת 2014שיעור המס הינו 0%. בגין 6 השנים שמיום 01.01.2014 עד ליום המכירה שיעור המס הינו 25%. שיעור המס המשוקלל הינו 6/10 כפול 200,000 ₪ = 120,000 ₪ כפול 25%= 30,000 ₪. הרווח הריאלי הינו 30,000 ₪ לכל דירה. כלומר שיעור המס המשוקלל הינו כ- 15%.

ג. דגשים נוספים

במכירת הדירה הראשונה והשנייה יש להמתין את תקופת הצינון הקבועה בסעף 49ו לחוק מיסוי מקרקעין.

מכירת דירת מגורים מזכה בתקופת המעבר שלא בהתאם לתנאי המעבר (לא יותר משתי דירות שהראשונה נמכרה בחלוף ארבע שנים לפחות ממכירת דירה קודמת) לא תהיה זכאית בשיעורי המס החדשים.

הזכאות בשיעורי המס החדשים יחולו ביחס לתמורה שמתקבלת ממכירת דירת מגורים מזכה אבל לא ביחס לתמורה נוספת כגון בגין זכויות בניה נוספות שביחס אליהן יחולו שיעורי המס הרגילים.

ד. דירות שנרכשו לפני שנת 1961

על דירות מגורים שנרכשו לפני שנת 1961יחולו שיעורי מס מיוחדים בין 24% – 12%.

ה. פטור דירת מגורים יחידה

הפטור ממס שבח במכירת דירה יחידה לא בוטל במסגרת הרפורמה במס שבח ואולם חלו בו מספר שינויים, שיפורטו להלן,

תנאי ראשון – מדובר בדירתו היחידה של המוכר

התנאי הבסיסי לקבלת הפטור לדירה יחידה הינו שמדובר בדירתו היחידה של המוכר. מי שהינו בעל דירת מגורים אחת (ואינו תושב חוץ) יוכל למכור דירה אחת מדי 18 חודשים. (להלן:"פטור דירה יחידה").

בעל דירת מגורים יחידה ייחשב –

- מי שבתקופת הקבע (החל מיום 1.1.2018) הינו בעל דירה יחידה. בדיקת הזכאות נבחנת ליום המכירה בלבד. אין זה משנה אם מספר ימים קודם לכן החזיק המוכר 5 דירות נוספות. השאלה הינה האם במועד המכירה המוכר הינו בעל דירה אחת (ולא מכר דירה בפטור דירה יחידה במהלך 18 חודשים שקדמו למכירה).

- מי שביום 1.1.2014 החזיק בדירת מגורים אחת. ואולם אם היו בידי המוכר יותר מדירת מגורים אחת ביום 1.1.2014 הוא לא יוכל לעשות שימוש בפטור דירה יחידה גם אם הוא ימכור דירה אחת במהלך תקופת המעבר.

בנוסף דירה שלא תיחשב כדירה נוספת הינה –

- דירה נוספת שחלקו של המוכר אינו עולה על 1/3 דירה (לעומת 25% לפי החוק טרם הרפורמה).

- דירה נוספת שהושכרה כדירה מוגנת לפני יום 1.1.1997.

- דירה נוספת שהתקבלה בירושה והינה דירתו היחידה של המוריש והיורש הינו בן זוג ו/או צאצא של המוריש ו/או בן זוגו של הצאצא של המוריש (סעיף49 ב (5) לחוק מיסוי מקרקעין.

- דירה שנרכשה כתחליף לדירה הנמכרת ב-18 חודשים שקדמו למכירה.

- מי שמחזיק חלק בדירה או דירה מוגנת – לא יוכלל עשות שימוש בפטור דירה יחידה ובמידה וירצו למכור דירות אלו הן תהיינה חייבות במס שבח לפי השיעור החדש.

- בהתאם לתיקון 86 לחוק (הוראת שעה) מי שמחזיק בדירה נוספת אותה קיבל בירושה וחלקו בה אינו עולה על 50% – דירה זו לא תימנה כדירה נוספת.

תנאי שני – המוכר לא מכר בפטור דירה יחידה ב-18 חודשים לפני המכירה

תנאי נוסף לזכאות למכירה בפטור דירה יחידה הינו שהמוכר לא מכר דירה בפטור דירה יחידה במהלך 18 חודשים שקדמו למכירה. כלומר ניתן לנצל פטור דירה יחידה אחת ל- 18 חודשים.

ואולם בהתאם להוראות המעבר של הרפורמה מי שמחזיק שתי דירות מגורים רשאי למכור דירת מגורים אחת לפני תחילת תקופת המעבר ביום1.1.2014 בפטור הכללי (ובלבד שלא מכר דירה נוספת בארבע השנים שקדמו למכירה) ולמכור דירה נוספת במועד תחילת תקופת המעבר (01.01.2014) בפטור דירה יחידה מבלי להמתין 18 חודשים.

תנאי שלישי – המוכר מחזיק בדירה 18 חודשים מיום סיום בנייתה

תנאי חדש שהוסף במסגרת הרפורמה הינו שמניית 18 החודשים צריך להיעשות מהמועד שהסתיימה בנייתה והיא משמשת או מיועדת לשמש למגורים.

תנאי רביעי – תקרת פטור לדירת יוקרה

במסגרת הרפורמה במס שבח נקבע כי הזכאות לפטור ממס שבח במכירת דירת מגורים יחידה מוגבלת לתקרת שווי של 4,500,000 ₪. חלק התמורה מעל התקרה. ימוסה בשיעורי מס החלים על מכירת זכות אחרת במקרקעין. שווי הרכישה והוצאות מותרות בניכוי ייזקפו באופן יחסי.

דוגמה ה

משפחת קדמוני רכשה דירה בחולון ביום 01.01.1976 ומכרה אותה ביום 31.12.2014. למשפחת קדמוני דירה אחת. מחיר מכירה: 6,000,000 ₪. אם יעשה שימוש בפטור דירה יחידה אזי הפטור יחול עד לסכום של 4,500,000 ₪. יתרת התמורה בסך1,500,000 ₪ תמוסה בשיעורי המס של זכות אחרת במקרקעין שעשוי לנוע סביב 42% מהרווח הריאלי ביחס לחלק הזכות מעל תקרת הפטור. אם הרווח הריאלי כולו בין המכירה לקניה הינו 1,000,000 ₪ (בהתעלם מהרווח האינפלציוני) אזי –

החלקה פטור ממס הינו: 4,500,000 ₪ חלקי6,000,000 כפול הרווח הריאלי 1,000,000 ₪ = 750,000 ₪.

החלקה חייב במס הינו: 1,500,000 ₪ חלקי 6,000,000 כפולה רווח הריאלי 1,000,000 ₪ = 250,000 ₪.

במקרה זה, שיעורי המס בהן תחויב משפחת קדמוני ינוע סביב 40% ומשכך היא תשלם כ- 100,000 ₪ מס (250,000 כפול 40%). שיעור מס משוקלל של כ- 10%.

לעומת זאת, אם משפחת קדמוני תמכור את הדירה בהתאם לשיעורי המס החדשים אזי שיעור המס הצפוי הינו – 1 חלקי 39 (שנה אחת לאחר שנת 2014 חלקי סה"כ התקופה בה הוחזקה הדירה) כפול 1,000,000 ₪. = 25,641 ₪. כפול 25% = 6410 ש"ח. כלומר שיעור המס המשוקלל הינו 0.64% בלבד.

הדוגמה הנוכחית ממחישה כי במקרים כגון אלו לא כדאי יהיה לעשות שימוש בפטור דירה יחידה ועדיף יהיה למכור את הדירה בהתאם לשיעור המס החדש שעשוי להיות אטרקטיבי יותר.

ביטול הפטור לדירה יחידה לתושבי חוץ

בהתאם לרפורמה במיסוי מקרקעין נקבע כי תושב חוץ אינו זכאי לפטור דירה יחידה החל מיום 1.1.2014 אלא אם יציג אישור לפיו אין לו דירה במדינת מושבו.

מעמדם של תושבי חוץ זהה למעמדם של תושבי ישראל בכל הנוגע לשיעורי המס החדשים בתקופת המעבר ותקופת הקבע כפי שפורטו לעיל.

ו. שינויים בחוק מס שבח – העברות בין קרובים (מתנות)

הרפורמה במס שבח כוללת מספר שינויים בנוגעלהעברות בין קרובים ללא תמורה (מתנות).

העברה בין אחים אינה בגדר העברה פטורה אלא אם נתקבלה במתנה או בירושה מהוריהם או מהורי הוריהם

בהתאם להוראות הרפורמה שנכנסו לתוקף ביום 01.08.2013 הפטור ממס שבח על העברה ללא תמורה בין קרובים (סעיף 62 לחוק) לא יחול על מתנות בין אחים אלא אם כן הדירה התקבלה בירושה או במתנה מהוריהם או מהורי הוריהם.

התאמת תקופת הצינון לרפורמה

חוק מס שבח טרם התיקון כלל תקופת צינון בהעברה בין קרובים שאורכן נע בין שנה לארבע שנים בהתאם לנתונים שונים כגון מצב משפחתי, האם הדירה לשימושו של מקבל המתנה, סוג הקרבה של מקבל המתנה (סעיף 49 ולחוק מס שבח). תכלית הסעיף למנוע "שכפול" פטורים באמצעות העברה ללא תמורה בין קרובים.

כיום, לאחר התיקון נקבעו שתי תקופות צינון בלבד:

3 שנים- אם מקבל המתנה התגורר בדירה תהא תקופת הצינון לעניין זכאותו לפטור תהא שלוש שנים מיום שהחל לגור בה דרך קבע בהיותו בעלה.

4 שנים- אם מקבל המתנה לא התגורר בדירה או התגורר בה תקופה פחות משלוש שנים.

מכירת דירה יחידה שהתקבלה במתנה

שימוש בפטור דירה יחידה יהיה כפוף לתקופת הצינון בין אם ההעברה ללא תמורה נעשתה טרם תקופת המעבר ו/או אחריה. כלומר מי שקיבל דירה במתנה יהיה חייב לעמוד בתקופות הצינון של 3 שנים או 4 שנים כמפורט לעיל.

מכירת דירה שהתקבלה במתנה לפני תקופת המעבר

מוכר דירה שקיבל את הדירה במתנה לפני 1.8.2013 יהיה זכאי למכור את הדירה בתקופת המעבר (מיום 01.08.2013 ועד ליום 31.12.2017) לפי חישוב לינארי אם עמד בתקופת הצינון כפי שהייתה קבועה בחוק טרם התיקון (בין שנה לארבע שנים). עמידה בתנאי הצינון מתחייבת הן ביחס לדירה הראשונה והן ביחס לדירה השנייה.

העברה במתנה בתקופת המעבר

בתקופת המעבר (01.01.2014 ועד ליום31.12.2017) נקבעו מגבלות שנועדו למנוע "שכפול" השימוש בשיעורי המס החדשים מעבר לשתי דירות הזכאיות לכך.

לפיכך נקבע כי לצורך בחינת הזכאות לשיעורי המס החדשים (שתי דירות בתקופת המעבר) יראו במכירת דירת מגורים על ידי מקבל המתנה כאילו נמכרה על ידי נותן המתנה. כלומר, מתעלמים ממקבל המתנה (המוכר בפועל) וזוקפים את המכירה לנותן המתנה.

תוקפו של השינוי הינו החל מיום 01.08.2013 ועד לתם תקופת המעבר ביום 31.12.2017.

לעניין תקופות הצינון החלות על מקבל המתנה המבקש ליהנות מחישוב ליניארי מיוחד במכירה בתקופת המעבר יובהר:

1. מי שקיבל את הדירה במתנה בפטור לפי סעיף 62 לחוק מיום 1.8.13 ועד ליום 31.12.17 לא יהיה כפוף לתקופת צינון אלא אם נותן המתנה קיבל אותה בעצמו במתנה.

2. מי שקיבל במתנה לפני 1.8.13 יהיה כפוף לתקופות הצינון לפי סעיף 49ו כנוסחו לפני תיקון 76.

3. מכירה לאחר תקופת המעבר – אין צורך בתקופות צינון.

ז. פטור במכירת שתי דירות מוגרים לצורך רכישת דירה אחרת – סעיף 49ה לחוק

בהתאם להוראות סעיף 49ה לחוק ניתן למכור שתי דירות בפטור ממס שבח לצורך רכישת דירה אחת בהתאם לתנאים הקבועים בסעיף ועד לגובה תקרה.

זהירות מלכודת מס! יש לשים לב – כי בתקופת המעבר מיום 01.01.2014 ועד ליום 31.12.2017 לא ניתן לעשות שימוש בהוראות סעיף זה בהתאם ללשון הסעיף. לאחרונה ניתנו שתי החלטות בעניין האחת בר"ע 51159-04-15 רונית ליסה טיקן נ' מנהל מס שבח מקרקעין – נצרת והשנייה בר"ע 14339-09-14 אורן אבני נ' מנהל מיסוי מקרקעין חיפה.

ח. דוגמאות לתכנוני מס

תכנון מס א' – מכירת 2 דירות מגורים מבלי לשלם מס בכלל

אם הנך בעל שתי דירות מגורים לפני יום 01.01.2014 ובכוונך למכור את שתי הדירות בזמן הקרוב מומלץ לך לפעול כדלקמן:

א. מכור דירת מגורים אחת לפני תם שנת 2013 תוך ניצול הפטור הכללי – מכירת דירה אחת לארבע שנים (סעיף 49ב (1) לחוק) וזאת אם לא נוצל על ידך בעבר.

ב. מיד בתחילת שנת 2014 מכור דירה נוספת בהיותה דירתך היחידה (לפי סעיף 49 ב (2) בנוסחו החדש. בהתאם להוראות הרפורמה השאלה אם מדובר בדירה יחידה נבחנת ביום המכירה ובתקופת המעבר היא נבחנת נכון ליום 01.01.2014. ביום 01.01.2014 זו הייתה דירתך היחידה ולפיכך אין מניעה למכור אותה בפטור דירה יחידה.

תכנון מס ב' – מכירת 3 דירות מגורים מבלי לשלם מס בכלל

אם הנך בעל שלוש דירות לפני יום 01.01.2014 וברצונך למכור את שלושת הדירות כמעט ללא תשלום מס שבח מומלץ לך לפעול כדלקמן:

- המתן עד ליום 01.01.2014

- ביום 01.01.2014 (בהנחה שלא מכרת דירה בפטור ממס לפי סעיף 49ב (1) – לפי הפטור הכללי במהלך ארבע השנים שקדמו למכירה לרבות לפי הוראת שעה) מכור באופן מיידי שתי דירות. מאחר והמכירה תתבצע סמוך ליום 01.01.2014 הרי ששיעור המס יהיה שואף ל-0 ולמעשה מדובר במכירה בפטור כמעט מלא

- אל תעשה דבר עד ליום 01.01.2018. לא ניתן למכור את דירתך האחרונה במהלך תקופת הביניים שכן זכאות לשימוש בפטור דירה יחידה בתקופת המעבר הינה שביום 01.01.2014 היית בעל דירה יחידה.

- ביום 01.01.2018 מכור את דירתך היחידה והאחרונה בפטור דירה יחידה לפי סעיף 49ב(2) בנוסחו החדש. יש לשים לב שאם הייתם מוכרים את הדירה הראשונה לפני יום 01.01.2014 הייתם נאלצים להמתין ארבע שנים עד למכירת דירת נוספת (במהלך שנת 2017) בהתאם לשיעור המס החדש ואולם שיעור המס יהיה גבוה יותר שכן המשקל היחסי של השנים לאחר שנת 2014 יהיה גדול יותר(בארבע שנים נוספות).

תכנון מס ג – מכירת דירות מגורים נוספות בשיעור מס מופחת

למי שמחזיק כיום (לפני יום 01.01.2014) מספר רב של דירות נוצרה הזדמנות באמצעות תכנון מס נבון ומחושב למכור דירות מגורים רבות ולשלם שיעור מס משוקלל נמוך ביותר.

תכנון מס נבון ומחושב פירושו מכירת דירות באופן שיבטיח תשלום מס מינימלי באמצעות קביעת סדר זמנים למכירת הדירות בשים לב לנתונים הפרטניים של כל אחת מהדירות לרבות הרווח הריאלי ומועד רכישתה ובהתאם לכך לקבוע את מועד מכירתה.

בשלב הראשון יש למכור שתי דירות בתקופת המעבר (בהנחה שלא נמכרה דירה נוספת בארבע שנים שקדמו למכירה). בבחירת הדירות הנמכרות יש לבחור דירות שהרווח הריאלי ממכירתן הינו הגדול ביותר שכן מכירתן בסמוך לתחילת שנת 2014 משמעו שיעור מס אפסי.

לאחר מכן יש להמתין עד לשנת 2018 ולבצע מכירה של דירות נוספות, ללא הגבלה, לפי שיעור המס החדש. גם כאן יש לבחור את סדר מכירת הדירות בהתאם לרווח הריאלי ושיעור המס המשוקלל בשים לב למועד הרכישה של כלדירה.

כל מה שרצית לדעת על ביטול הפטור ממס שבח ופחדת לשאול

מה שיעור המס שישלם מי שמוכר דירה אותה רכש לאחר ה- 1.1.2014?

25%.

מה שיעור המס שישלם מי שמוכר דירה אותה רכש דירה לפני ה- 1.1.2014?

תלוי מתי הוא רכש את הדירה.

אם המוכר רכש את הדירה לפני שנת 1961?

הוא ישלם מס מופחת שינוע בין 12-24 אחוזים.

ואם המוכר רכש דירה בין התאריכים 01.04.1961 ועד 31.12.2013?

שיעור המס יחושב באופן יחסי. ביחס לתקופה שעד יום 1.1.2014 ישולם 0% מס. ביחס לתקופה שלאחר 01.01.2014 ישולם 25% מס.

לדוגמה: דירה נרכשה בשנת 01.01.2010 ונמכרה ביום 01.01.2018. הרווח הריאלי במכירתה הינו 500,000 ₪. שיעור המס ביחס לארבע השנים שלפני שנת 2014 הינו 0%. שיעור המס ביחס לארבע השנים משנת 2014 הינו 25%. כלומר ביחס ל-1/2 מהרווח הריאלי (4 מתוך 8 שנים) בסך 250,000 ₪ ישולם מס שבח בשיעור של 25% ובסה"כ 75,000 ₪. שיעור מס משוכלל של 12.5%.

אז אני אוכל למכור דירות החל משנת 2014 בשיעור מס אפסי מבלי לשלם מס?

ממש לא. במסגרת הרפורמה נקבעה תקופת צינון החל מיום 1.1.2014 ועד ליום 31.12.2018. במהלך תקופת המעבר ניתן למכור רק שתי דירות בשיעורי המס החדשים ובלבד שבארבע השנים שקדמו למכירת הדירה הראשונה (מתוך שתי הדירות) לא נמכרה דירה נוספת בפטור ממס(לרבות במסגרת הוראת השעה ו/או העברה בין קרובים).

כמה דירות אוכל למכור בתקופת הקבע החל מיום 01.01.2018?

החל מיום 01.01.2018 ניתן למכור דירות לפי שיעורי המס החדשים ללא הגבלה. דירות שנרכשו לאחר יום 01.01.2014 יחויבו במס שבח בשיעור של 25% מהרווח הריאלי. דירות שנרכש ובין השנים 01.04.1964 ועד 31.12.2013 יחויבו בשיעורי מס משוקללים ביחס בין השנים שלפני שנת 2014 ולאחר שנת 2014. ביחס לתקופה שלפני שנת 2014 יהיה שיעור המס 0%ולאחר שנת 2014 יהיה שיעור המס 25%.

האם ניתן יהיה לקזז הוצאות מהשבח?

בהחלט. המס מוטל על הרווח הריאלי שהינו השבח הריאלי בניכוי הוצאות המותרות בניכוי.

האם בעל דירת מגורים יחידה יהיה זכאי לפטור ממס שבח במכירתה ?

כן. אם הוא תושב ישראל והוא לא מכר דירה שבנייתה נסתיימה והיא שימשה ו/או יועדהלמגורים ב-18 חודשים שקדמו למכירה.

מתי יחשב בעל דירה כבעל דירה יחידה?

בעל דירה יחידה יחשב –

- מי שבתקופת הקבע (החל מיום 1.1.2018) הינו בעל דירה יחידה. בדיקת הזכאות נבחנת ליום המכירה בלבד. אין זה משנה אם מספר ימים קודם לכן החזיק המוכר 5 דירות נוספות. השאלה הינה האם במועד המכירה המוכר הינו בעל דירה אחת(ולא מכר דירה בפטור דירה יחידה במהלך 18 חודשים שקדמו למכירה).

- מי שביום 1.1.2014 החזיק בדירת מגורים אחת. ואולם אם היו בידי המוכר יותר מדירת מגורים אחת ביום 1.1.2014 הוא לא יוכל לעשות שימוש בפטור דירה יחידה גם אם הוא ימכור דירה אחת במהלך תקופת המעבר.

ואם החזקתי ביום 01.01.2014 שתי דירות מגורים ומכרתי דירה אחת. האם אוכל למכור את השנייה בפטור דירה יחידה?

מי שביום 01.01.2014 היה בעל שתי דירות לא יוכל ליהנות מפטור דירה יחידה עד לתם תקופת המעבר ביום 31.12.2017. אפילו אם ימכור דירה אחת בתקופת המעבר לא יוכל למכור דירה נוספת בפטור דירה יחידה עד ליום01.01.2018.

באלו מצבים מי שמחזיק יותר מדירת מגורים אחת ייחשב כבעל דירת מגורים אחת?

אם הנך מחזיק בנוסף לדירה הנמכרת –

עד שליש בדירת מגורים או דירה שהושכרה לדייר מוגן לפני יום 01.01.1971 או דירה שהתקבלה בירושה (והייתה דירתו היחידה של המוריש והיורש הינו בן זוגו ו/או צאצא ואו בן זוגו של צאצא המוריש) – דירות אלו לא יחשבו כדירות נוספות ותוכל למכור את דירתך בפטור של דירה יחידה. בהתאם לתיקון 85 לחוק (הוראת שעה) גם מי שבבעלותו דירה שקיבל בירושה שחלקו בה הינו עד 50% לא תחשב הדירה כדירה נוספת.

האם אוכל למכור דירות אלו בפטור דירה יחידה?

לא ניתן למכור הדירה הנ"ל (למעט דירת הירושה) בפטור דירה יחידה ומכירתן תחוב במשבח בשיעור החדש.

האם ניתן לקבל פטור דירה יחידה גם אם מדובר בדירה יקרה (דירת יוקרה)?

ניתן יהיה ליהנות מפטור דירה יחידה ביחס לחלק התמורה עד לתקרה בסך של 4,500,000 ₪. יתרת התמורה מעל התקרה יהיה חייב במס שבח מוטב (בחישוב לינארי).

ייתכנו מצבים בהם יהיה עדיף שלא לעשות שימוש בפטור דירה יחידה ובדרך זו ליהנות משיעור המס החדש באופן שהמס הכולל יהיה נמוך יותר.

האם תושב חוץ זכאי לפטור דירה יחידה?

לא. החל מיום 1.1.2014 לא יוכל תושב חוץ ליהנות מפטור דירה יחידה אלא אם הוכיח כי אין לא דירה נוספת במקום מושבו.

האם תושב חוץ זכאי לשיעור המס החדש?

כן. תושב חוץ יוכל למכור דירות שברשותו בהתאם לשיעורי המס החדשים.

האם אוכל להעביר דירה ללא תמורה לאחותי ?

לא אלא אם כן הדירה התקבלה במתנה ו/או בירושה מההורים או מהורי ההורים. בכל מקרה אחר בהתאם לרפורמה העברה בין אחים ללא תמורה אינה בגדר העברה פטורה והינה מכירה לכל דבר ועניין.

אלו תכנוני מס היית מציע לנו לשקול?

כל תכנון מס מחייב ייעוץ אישי ובדיקת כל מקרה ומקרה לגופו. באופן כללי ניתן להציע מספר אופציות המפורטות במדריך.